原创时浩时浩财闻2026年1月28日 16:49浙江

头部券商PB已经低于1.5倍了。

行业龙头中信证券预计2025年净利润突破300亿元大关,由国泰君安与海通证券合并而成的国泰海通预计2025年度实现归母净利润275亿元至280亿元,同比增幅111%至115%。净利规模在10亿元—50亿元的中型券商业绩增长多集中在30%—60%之间。

净利润10亿元以下的小型券商2025年业绩出现分化,湘财证券全年净利润5.53亿元,同比增长超过155%,指南针旗下麦高证券全年净利润1.65亿元,同比增长超过130%。与之对应的是,国融证券、中山证券2025年净利润分别只有0.77亿元、0.21亿元,下滑程度明显。

真正拉开业绩差距的是自营投资与机构业务。头部券商凭借更强的资本实力、更专业的投研团队以及更丰富的衍生品工具运用能力,其自营投资收益率显著高于行业平均水平,成为利润增长的核心引擎。此外,在投行、资产管理、场外衍生品等高附加值业务领域,资源与牌照进一步向头部集中,使其收入来源更多元,抗周期能力更强。

尽管业绩整体大幅预增,但资本市场的反应却相对冷淡。2025年全年,中证全指证券公司指数仅微涨2.54%,大幅跑输同期主要大盘指数。截至2025年末,券商板块的市净率(PB)普遍处于1.1—1.3倍的历史较低水平。这意味着,尽管行业盈利能力(ROE)正在快速修复,但市场估值并未同步跟上。

多家机构在研报中认为,作为牛市风向标,2026年资本市场持续向好,券商板块有望迎来重新定价。当前券商服务新质生产力、中长期资金入市以及券商国际化等核心利好逻辑,有望在2026年及以后逐步兑现,驱动投行、资管等业务形成新动能,为行业中长期发展提供支撑。(转载有删节)

2025年非银金融机构存款同比多增6.41万亿元,按25%左右会进入股市来测算,2025年存款搬家进入股市的规模应该在1.6万亿元左右。另外有一些测算认为,这些钱有一部分去买了债券型基金,真正买股票型基金和直接买股票的资金大约在7000亿到1.2万亿元之间。

平安银行核心价值解析

原创五六七法则估值五六七法则估值五六七法则估值2026年1月30日 07:10重庆

平安银行的护城河,它不是单一优势,而是一套复合型壁垒,核心是综合金融协同,再加上科技、零售、风控和客户生态的加持,形成了相互强化的闭环,别人很难复制。

最核心的就是平安集团带来的综合金融协同,这是它独一份的优势。平安有全金融牌照,保险客户能直接引流到银行做财富管理、办信贷。2025年上半年,财富客户净增里有57.3%都来自综合金融,新获客的资产规模占比也超了50%。简单说就是“一个客户卖多个产品”,2024年代理个人保险收入涨了46%,还能共享集团数据,建了2.7万个风险特征变量,欺诈识别准确率高达99.3%,360多个大模型场景落地,口袋银行APP注册用户也冲到了1.74亿。这种全牌照生态的积累,再加上监管门槛,形成了很强的垄断效应。

其次是科技赋能,既提效率又降成本。平安银行一直砸研发,容器云比例超83%,AI外呼一年能打4.4亿通,远程银行人均效率直接翻倍,数据存储成本降了18%。不管是营销、风控还是运营,AI都能用得上,营销转化率提了30%以上,风控预警准确率89%,开发效率也涨了60%。中小银行扛不住这么高的研发成本,大银行又没它这集团生态协同,这就形成了技术和成本壁垒。

零售业务也是它的拿手好戏,专门盯25到55岁的中高净值客群,2025年上半年新增中高端客户里,60%以上都来自综合金融。信用卡车主卡、新一贷这些产品在细分市场很能打,线上口袋银行加线下轻型网点的模式,服务效率也高。零售客户一旦用惯了,换银行的成本很高,这就形成了长期优势。

还有智能风控,这是资产质量的保障。它自研的风险变量体系有2.7万多个特征,用算法建了风控引擎,2025年上半年就拦截了48亿异常贷款。拨备覆盖率长期保持在200%以上,零售和对公不良率都低于行业平均,这种能力靠数据、技术和经验沉淀,不是短期能追上的。

最后是客户生态和品牌,它有1亿多个人客户、500万企业客户,科技贷款余额近3000亿,线上交易占比超95%。平安品牌本身就是无形资产,再加上布局养老、绿色金融,形成了规模效应,新进入者很难快速赶上。综合来看,综合金融协同是五星壁垒,其他维度也都是四星以上。

说完护城河,再看未来6年的ROE预测,咱们按75%的置信度来分析。银行业是弱周期、政策驱动的行业,2025年行业ROE大概在8.8%到9.0%,头部银行会越做越强。平安银行2024年ROE是10.08%,比行业中位数高,近5年波动率只有0.92%,盈利很稳。

增长方面,对公业务聚焦基础和新兴行业,贷款发放增速超16%,绿色、科技贷款和财富管理手续费收入增长亮眼,目标2031年新业务收入占比达30%。每年留存的资金能支撑信贷增长8%到10%,科技投入短期可能影响利润,但长期能降本增效。

风险也要注意,比如集团风险传导、利率波动,息差每降0.1个百分点,ROE就会受影响;还有地产和地方平台的信贷敞口,占比25%,以及零售同业竞争加剧。综合测算后,未来6年平均ROE大概率在9.8%到11.2%,不良率和新业务收入占比的变动会直接影响ROE,需要每季度跟踪调整预测。

最后咱们用“五六七法则”做估值,核心是ROE、负债率和PB三个指标。参数设定上,ROE取10%,符合银行业中枢和平安银行的基本面;负债率91%,参考它2025年三季报数据,处于合理区间;最新PB是0.47,按1月29日收盘价和每股净资产计算,比行业平均0.72低,处于近十年7.7%的分位点,市场预期比较悲观。

风险基数取0.07,因为负债率超70%且属于强周期行业;补偿系数对应0.5。计算后目标PB约1.43,价值线0.71,卖出线1.43,当前PB比价值线低34.2%,处于挖掘区间。

这里要验证三个基本面指标:净息差稳定在1.8%以上、对公贷款增速不低于10%、房地产不良率控制在1.5%以内,目前这三个指标都达标。策略上,若基本面没恶化,当前估值有长期配置机会;若PB跌破0.45,就要重新评估资产质量风险。

总结一下,平安银行的复合型护城河支撑它优于行业的盈利韧性,未来ROE靠对公深耕、新业务增长和效率优化驱动。用五六七法则测算,当前处于估值挖掘区间,核心就是跟踪净息差、对公增速和不良率这三个指标,动态调整判断。

现货黄金价格日内一度大涨,但在北京时间23:00开始跳水,从5530美元/盎司附近跌至5105.83美元/盎司,日内最大跌幅达5.7%,随后迅速反弹,最终收跌0.69%,报5377.4美元/盎司。

与此同时,现货银价也从历史高位121.67美元/盎司跌至106.80美元/盎司,日内最大跌幅达8.5%,随后亦迅速反弹,最终收跌0.64%,报115.87美元/盎司。

加密货币市场遭遇猛烈抛售,截至06:30,比特币暴跌超5%,报84425美元/枚;以太坊、SOL、狗狗币暴跌超6%,艾达币暴跌近7%,FIL暴跌超7%,XRP暴跌近6%。

最近24小时,全球共有227939人被爆仓,爆仓总金额达10.14亿美元。

有分析指出,加密货币在避险属性上不如黄金,在风险属性上逊于AI,在目前市场阶段对资金引力正在下降。

比特币价格停滞不前,交易量萎靡,长期信仰者正转向贵金属、股票市场。比特币持有者已进入实现亏损阶段,这是2023年以来的首次。即便现货价格未出现崩盘,更多投资者在止损退出,表明信念正在消退。

据彭博社数据,过去一周投资者从比特币相关基金撤出超过13亿美元,延续了加密货币ETF的撤资趋势。

由“黄金热”,想起我2015年牛市炒股亏惨的经历

原创麦田馨语麦田馨语麦田馨语2026年1月29日 07:00江苏标题已修改

普通人的思维是:越跌越看跌,越涨越看涨!

各大微信群、朋友圈都在谈论着有关黄金的话题,不时有人晒出收益单。

这些红红的数字非常诱人,看人心痒、手痒,恨不得立即去投资,还干什么又累又受气的工作呢?买黄金就是。

这种久违的躁动气息,让我不由得想起2015年牛市炒股失败的经历。

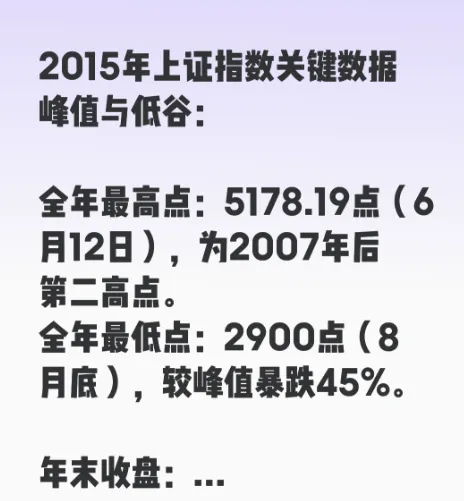

2015年,上证指数最高点是5178.19,是6月12日。

在这前几天,公司的一个清洁工打扫厂区地面的时候,几分钟就掏出手机看看。我问她在看什么,她立即掏出手机让我看,原来她在炒股。哇,真是红得可爱的盈利数字!她每天都让我看下,连续几天,这个盈利的数字不断在上涨。

她说是有个亲戚带着炒的,非常厉害,那个亲戚俨然是股神,已经挣了一套房的钱了,现在连班都不上了,在家专职炒股。

清洁工说,再挣点钱,就不用上班了,她也专职炒股。她指着K线说,这K线多漂亮啊,一路45度上涨!

终于,我也心动了,就与另一个同事一起,请了假,去证券公司开股票账户,那时,不像现在方便,手机上就能开账户,必须去证券公司现场开。

记得那天,证券公司里开户的人特别多,需要排队,交了身份证,填了什么风险告知书,签了字,然后就开通了。

开了账户后,我买了1只股票,什么K线图都不懂,就挑选了一个名字好听一点,叫蓝盾股份,买了几百股,好像是21元/股。

这只股票就上午红了一下,我一阵喜,非常喜欢这种感觉,但是到了下午,就开始变绿了。后来,第2天,继续跌,第3天还是跌,整个股票市场都是绿的,连续几天哀号一片!

唉,我的心里直发毛,本来是想赚钱的,谁知一进来就亏,看着每天亏损的数字,全是血汗钱,心里真难受啊!

这一年,上证指数跌破3000点,直至2900,较峰值下跌45%。

当然,清洁工的发财梦也破裂了,赚了没卖,本来是赚的,后来变成倒亏几千,又老老实实地专心干打扫卫生的工作了!

后来,我干脆不再打开手机证券APP了,逐渐也就淡忘了。

在几年后,重新打开手机证券APP,发现那只21元的股票,已经跌到5元。

终于有一天,我下了狠心,割肉了。

后来证明,割得还是对的,这只股票后来变成ST了,后来退市了。

一朝被蛇咬,十年怕井绳,这以后的日子,我谈股票变色,再也不想炒了。

后来,我努力学理财,学各种K线图,有了点经验,总算懂得了一个道理。

想要挣钱,就得买在“无人问津处,卖在人声鼎沸”时。当大家都不看好时,你进去,待大家都看好时,你就出来!

所以,“黄金热”,我是不会再追啦!

尽管出现回调,黄金今年迄今涨幅仍接近20%,主要受特朗普政府颠覆国际秩序及抨击美联储独立性的支撑。

值得关注的是,在价格剧烈波动之际,瑞银大幅上调了黄金的目标价。该行在周四的一份报告中,将2026年3月、6月和9月的黄金价格目标从每盎司5000美元上调至每盎司6200美元,理由是投资增加导致需求强于预期。不过,该行也指出,在美国中期选举之后,到2026年底,金价可能会小幅下跌至每盎司5900美元。

与此同时,瑞银将金价的牛市情景目标定为每盎司7200美元,熊市情景目标定为每盎司4600美元。该行指出,美联储的鹰派立场可能会加剧金价下跌的风险,而不断升级的地缘政治紧张局势可能会推高金价。

德意志银行周二表示,受持续的投资需求推动,随着各国央行和投资者增加对非美元和实物资产的配置,黄金价格可能在2026年攀升至每盎司6000美元。法兴银行的分析师也预计,到今年年底,黄金价格将达到每盎司6000美元,并表示他们的预测可能较为保守,仍有进一步上涨的空间。

最新一轮的预测上调和重申,正值现货黄金在周四创下每盎司5594.82美元的历史新高之际。这种避险金属在1月份迄今已上涨近20%,有望连续第六个月上涨,并创下自1980年以来最大的单月涨幅。

世界黄金协会1月29日发布2025年全年《全球黄金需求趋势报告》显示,2025年全球黄金总需求达5002吨,创历史新高。持续的地缘政治和世界经济的不确定性推动了黄金投资需求的大幅攀升,使去年全年黄金需求总金额达5550亿美元。

其中,全球黄金投资需求提高到2175吨的里程碑水平,成为推动2025年黄金总需求刷新历史纪录的主要驱动力。全球范围内,寻求避险和资产多元化的投资者大量涌入黄金ETF,全年净增801吨。同时,实物黄金投资需求也保持强劲,全球金条和金币需求达到1374吨,按价值计为1540亿美元。

而由于金价屡创新高,2025年全球金饰需求走软,需求量较2024年下降18%,但消费金额同比增长18%,达到1720亿美元,凸显了黄金首饰对消费者的长期吸引力。

黄金、白银高位暴跌

近期人头攒动的黄金、白银市场迎来巨幅调整。在经历1月29日尾盘的巨幅震荡后,1月30日黄金、白银大幅下挫。现货黄金一度跌破5000美元,最大跌幅超过8%。现货白银跌势更猛,一度跌破100美元,最大跌幅超过17%。

A股的贵金属板块也大幅调整,晓程科技、四川黄金、山东黄金、赤峰黄金、中金黄金、山金国际、招金黄金、恒邦股份、湖南白银跌停。

事实上,很多人心里也明白,黄金、白银像2026年1月这样的涨法,是不可持续的,问题在于入场的人都抱着侥幸的心理。像国投白银LOF基金,哪怕形成了巨大的溢价“泡沫”,先后多次停牌进行“降温”,也没有阻挡投资者的热情。

银行证券ETF与大盘:

种类时间 | 20250710 | 期间一涨跌 | 期间二涨跌 | 20260130 | 涨跌幅 |

兴业银行 | 24.94 | 62.81% | 88.70% | 18.70 | -25.02% |

平安银行 | 13.18 | 42.14% | 60.65% | 10.83 | -16.04% |

北京银行 | 7.08 | 51.02% | 73.09% | 5.30 | -25.14% |

民生银行 | 5.55 | 71.08% | 55.16% | 3.75 | -28.86% |

齐鲁银行 | 6.48 | 62.95% | 75.91% | 5.82 | -10.19% |

招商银行 | 48.24 | 57.65% | 85.56% | 38.67 | -13.59% |

银行ETF | 0.906 | 51.89% | 76.61% | 0.775 | -14.46% |

广发证券 | 17.46 | 45.43% | 30.62% | 22.49 | 29.38% |

辽宁成大 | 11.47 | 43.27% | -3.74% | 12.51 | 9.24% |

H股金融 | 1.724 | 64.03% | 90.08% | 1.838 | 6.61% |

恒生互联 | 0.484 | 40.70% | 36.34% | 0.543 | 12.19% |

沪深300 | 4010.02 | 26.93% | 21.61% | 4706.34 | 17.36% |

上证指数 | 3509.68 | 29.79% | 20.94% | 4117.95 | 17.33% |

友文A指 | 39271.45 | 65.70% | 79.05% | 35429.85 | -9.78% |

自资回报 | 259.08% | 146.27% | 188.23% | 189.40% | -19.41% |

注:期间一是指2024年9月13日“2024国家牛”起点至2025年7月10日友文A指历史最高点;期间二是指至2023年12月20日银行股的阶段性低点至2025年7月10日友文A指历史最高点;股价涨跌幅按后复权计算;银行ETF代码是512800,2025年7月7日一拆二;H股金融是指513190港股通金融ETF,恒生互联是指513330恒生互联网ETF。

研报速递

研报速递

发表评论

发表评论: